マインライフの

国際相続サポート

海外に財産をお持ちの日本人の方、海外にお住まいの日本人の方、日本にお住まいの外国籍の方が亡くなった場合、相続人が海外在住の場合など、日本のみならず海外での相続手続き・相続税申告が必要となるケースがあります。税理士法人マインライフでは独自の専門家ネットワークにより、海外にある財産や海外在住のご相続人様のサポートをいたします。

財産が所在する国の専門家と連携し、日本の窓口となってお客様をサポートいたします。

ご相続人様や現地の遺産整理人と英語による対応ができるほか、お客様と海外に同行し現地でのサポートを行うことも可能です。

アメリカ・シンガポール・タイ・ベトナム・オーストラリア・香港・台湾・中国・ドイツ・イギリス・フランス・イタリアなど各国の専門家との連携も可能です。

このようなお悩みを抱えている方にConcerns

- 相続人が海外在住で手続きが複雑

- 外国税額控除が正しく使えるか心配

- 海外の不動産や有価証券の評価方法が

分からない - 海外の専門家とのやり取りが難しい

- 二重課税によって税負担が増えないか不安

- 税務調査や申告後の対応に不安がある

国際相続に特化した

税理士が必ず対応

海外財産の評価や申告も

正確・迅速に対応

お客様と海外に同行して現地でのサポートも可能

外国税額控除を踏まえた最小限の納税プランをご提案

現地専門家との連携による

スムーズな手続き

申告後の税務調査にも

対応可能

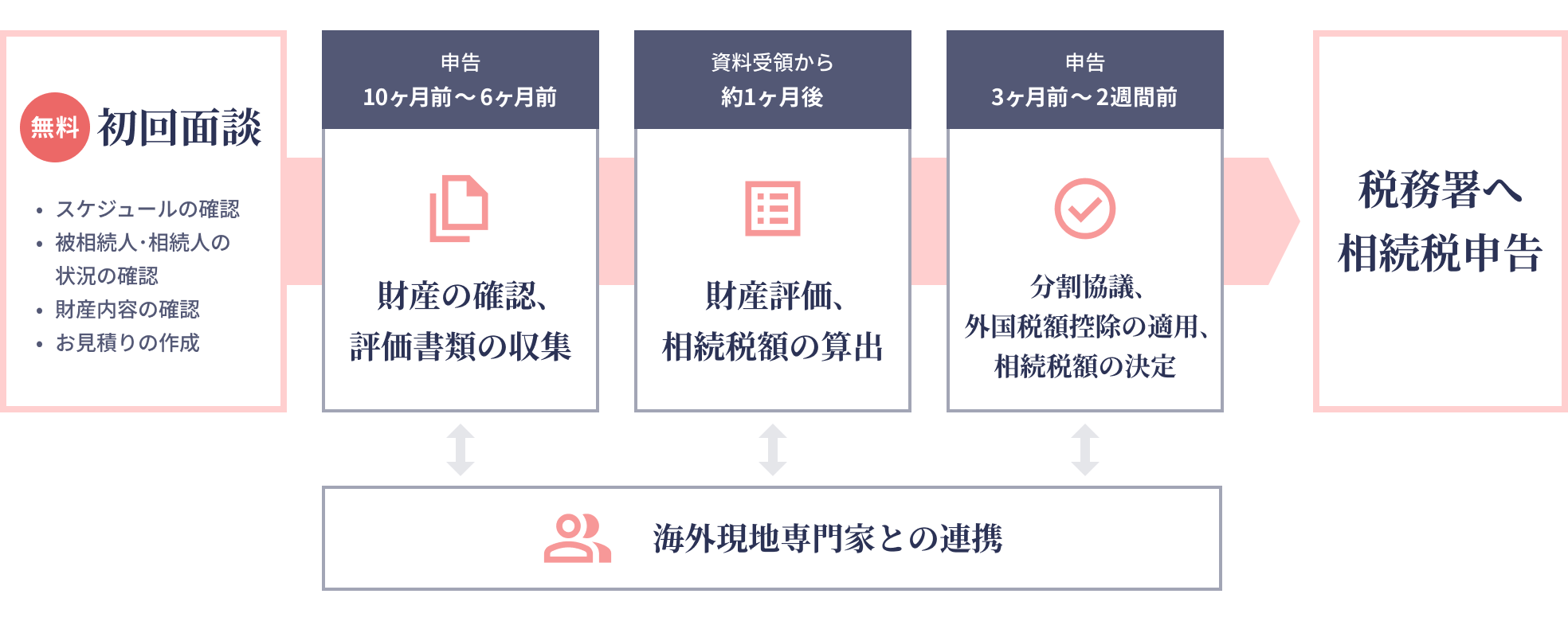

国際相続サポートのプロセスProcess

無料の初回面談・ヒアリング

まずは相続人や被相続人の国籍、居住地、国内外の財産の種類や規模などを丁寧にヒアリングします。特に国際相続の場合、国ごとに制度や必要書類が異なるため、最初の情報整理が非常に重要です。お客様の不安や疑問もこの段階でしっかり伺い、全体の流れを分かりやすくご説明します。

その後、ヒアリング内容に基づいて必要な対応範囲を整理し、見積りを作成、ご提示いたします。

相続人・財産調査

次に、相続人と国内外の財産の状況を確認します。海外の不動産、証券口座、銀行預金などは評価方法や手続きが日本と異なるため、特殊な評価・証明書類の取得が必要です。当事務所が中心となって必要な書類のリスト化や取得方法のご案内を行い、相続人が迷わず準備を進められるようサポートします。

海外専門家との連携

相続財産が所在する国ごとに法律や会計の専門家と連携し、必要な書類の収集や手続きを進めます。

言語や制度の壁がある部分も、当事務所が窓口となることでスムーズに対応可能です。現地弁護士や会計士等と連絡を取りながら、期限内に必要資料を揃えられるよう調整します。

外国税額控除・相続税申告

取得した資料を基に、日本の相続税額を確定し申告書を提出します。必要に応じて正しく外国税額控除を適用し、二重課税を回避します。相続税申告は高度な専門知識を要し、誤りがあると余計な税負担や追徴課税が発生することとなります。当事務所では豊富な経験を活かして正確な申告を行います。また、申告後に税務署から問い合わせがあった場合も税務署とのやり取りを代理対応します。

報酬規定についてReward

遺産総額

報酬額

(税込金額)よくあるご質問FAQ

Q.

初回相談は無料ですか?費用はいつ、どのように発生しますか。

はい、初回相談は無料です。

まず(対面/オンラインで)状況をお聞きし、業務内容・進め方・お見積書をご案内します。

内容にご同意いただきご契約後に着手し、以降はお見積書どおりの費用がかかります。

追加の作業が必要になりそうなときは、事前にご説明し、あらためてお見積りします。

お客様のご同意なしに費用が発生することはありませんのでご安心ください。

Q.

海外在住の日本人ですが、対応可能ですか。

大丈夫です。

日本の相続税は、海外在住でも課税される場合があります。

当法人はZoomによるウェブ面談の対応もしておりますので、海外からのご相談も可能です。

必要に応じて海外の弁護士・公証人・会計士とも連携します。

Q.

依頼する必要があるかどうかも分からないのですが、この段階で相談しても大丈夫ですか。

もちろんです。少しでも早くご相談いただくことをおすすめします。

特に国際相続は書類集め・翻訳・各国の手続き調整に時間がかかります。

早い段階で論点整理とスケジュール作りをしておくと安心です。

Q.

海外にある財産の相続手続きは、どこから始めればよいですか。

まずは情報の整理からです。

財産の種類・所在国・名義などを確認し、国ごとに必要な手続きをチェックします。

たとえば米国の財産は内容によって、裁判所を通す手続き(プロベート)や金融機関ごとの書類が必要になることがあります。

当法人が現地の弁護士や金融機関と連携しながら進めます。

Q.

海外で作成した遺言書は、日本でも有効ですか。

有効と認められる可能性があります。

遺言の形式は、作成した国や本国のルールを満たせば有効になることがあります。

ただし、日本での手続き(登記や銀行)には翻訳や認証(アポスティーユ等)が必要になる場合があります。

個別の内容を確認したうえでご案内します。

Q.

海外の財産の手続きはどうなりますか。

海外の財産は、原則としてその国での手続きが必要になります。

また、遺産が海外の財産だけでも日本の相続税の申告が必要になる場合があります。

一方、名義変更や解約は財産がある国のルールで行う必要があり、現地の手続き(プロベート・公証・銀行手続き等)が求められることもあります。

当法人が、日本側の申告と海外側の手続きの段取りをまとめてサポートいたします。